Характеристика ОАО «Челябинвестбанк»

Анализ расходов банка проводится по аналогичной методике, что и анализ доходов. По данным отчета о прибылях и убытках (форма №102) объединяются расходы по экономической однородности в следующие группы:

– процентные расходы: расходы по привлеченным средствам кредитных организаций, расходы по привлеченным средствам клиентов (некредитных организаций), расходы по выпущенным долговым обязательствам;

– непроцентные расходы: расходы от операций с ценными бумагами, расходы от операций с иностранной валютой, расходы от операций с драгоценными металлами и прочими финансовыми инструментами, расходы от переоценки иностранной валюты, комиссионные расходы, расходы на создание резервов на возможные потери, административно-управленческие расходы, прочие непроцентные расходы.

По данной группировке также дается количественная оценка объема и структуры совокупных расходов, определяются пропорции между различными их видами, проводится анализ динамики изменений.

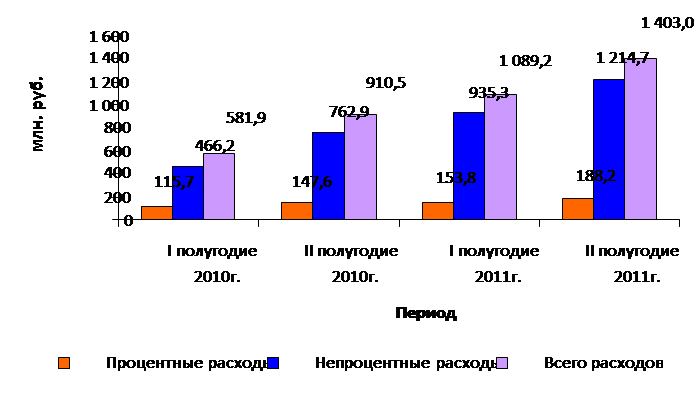

Рассмотрим динамику совокупных, процентных и непроцентных расходов (рис. 5), они, как и доходы имеют положительную тенденцию роста.

Рис. 5. Динамика расходов

Явно преобладают непроцентные расходы, которые и увеличиваются большими темпами. За два года процентные расходы увеличились с 115,7 млн. руб. за I полугодие 2010г. до 188,2 млн. руб. за II полугодие 2011г. (примерно в 1,6 раза), непроцентные расходы увеличились соответственно с 466,2 до 1 214,7 млн. руб. (примерно в 2,6 раза), число совокупных расходов увеличилось с 581,9 до 1 403,0 млн. руб. (примерно в 2,4 раза). Столь значительное увеличение расходов банка является отрицательным моментом. Динамика роста каждого вида расходов в каждой из групп в целом также была положительной.

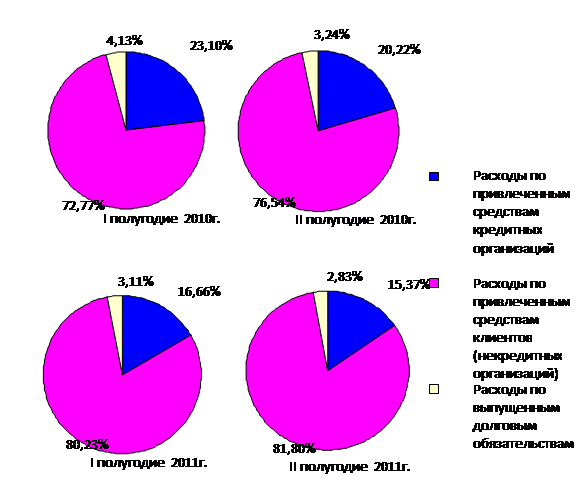

В структуре процентных расходов (рис. 6) во всех рассматриваемых периодах значительно преобладает доля расходов по привлеченным средствам клиентов, в динамике она примерно пропорционально растет с 73 до 82%, доли расходов по привлеченным средствам кредитных организаций и расходов по выпущенным долговым обязательствам в динамике равномерно снижаются соответственно с 23% до 15% и с 4% до 3%.

Рис. 6. Динамика структуры процентных расходов

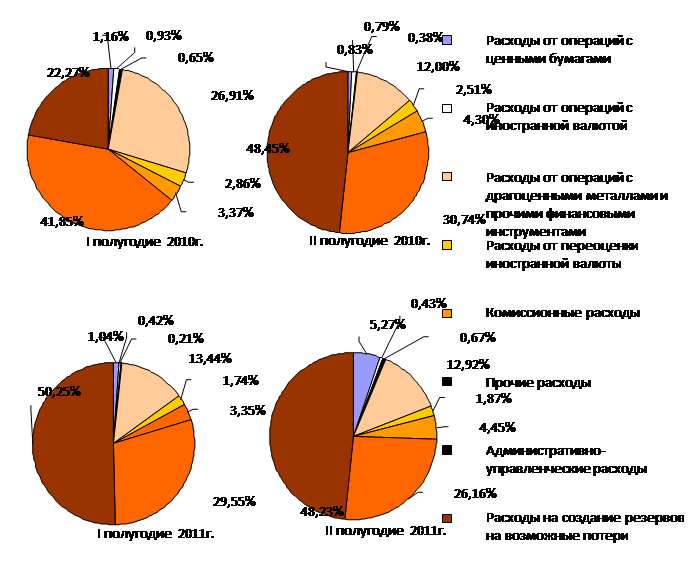

Структура непроцентных расходов (рис. 7) после некоторых изменений по итогам II полугодия 2010г. в динамике с некоторой долей приближения становится постоянной. Преобладает доля расходов на создание резервов на возможные потери (48–50% по сравнению с 22% в I полугодии), несколько снижаясь выделяется доля административно-управленческих расходов (26–30% по сравнению с 42%), доля расходов от переоценки иностранной валюты после падения с 27% в первом периоде, несколько восстановила свои позиции с 12 до 13%. Невелика доля прочих непроцентных расходов - в среднем 4%. Доля остальных видов расходов еще менее значительные, но в целом постоянные 1–2%, за исключением роста расходов от операций с ценными бумагами в последнем периоде с 1% до 5%.

Рис. 7. Динамика структуры непроцентных расходов

Рассматривают влияние изменений каждой группы расходов на темп прироста совокупных расходов.

По итогам I полугодия 2011г. влияние изменений каждой группы расходов на темп прироста совокупных расходов снизилось (процентных: с 5% до 1%, непроцентных с 51% до 19%), в виду снижения их темпов роста. По итогам II полугодия 2011г. влияние изменений каждой группы расходов на темп прироста совокупных расходов увеличивается до 3% и 26% соответственно.

Читайте также:

Возможные банковские проблемы и предложения по их устранению

Катастрофы банков – неизбежная реальность во всем мире. Главная причина, приводящая банки к катастрофам, – это, говоря языком медицины, развитие их внутренних болезней. Ими поражены и многие банки России, где в силу сочетания ряда условий складывается особенно неблагоприятная ситуация. Рассмотрим к ...

Особенности кредитования физических лиц

Термин «кредит» происходит от латинского «creditum» – ссуда, долг. Кредит возник из потребностей развития товарно-денежных отношений. Его объективной основой является движение стоимости в сфере обмена. Следовательно, кредит имеет денежную природу. Кредит – движение денег или товара на условиях возв ...

Формы кредитования физических лиц на банковском рынке

Кредитование физических лиц является динамично развивающимся сегментом рынка банковских услуг. Стабилизация российской экономики, постепенное повышение жизненного уровня населения способствует развитию рынка кредитования физических лиц. На рынке кредитования появляется все больше и больше банков, п ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация