Общая характеристика АКБ „Приватбанк”

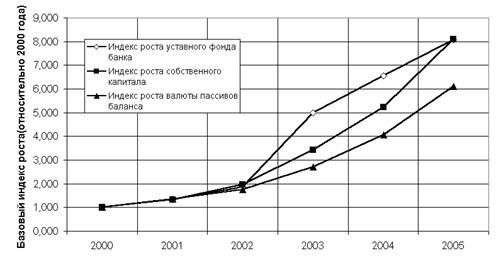

Рис.2.3. Динамика абсолютного роста валюты баланса и капитала АКБ „Приватбанк” в 2000 – 2005 годах

|

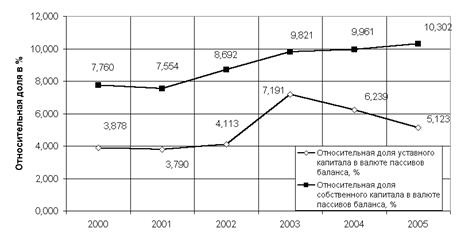

На рис.2.5 приведено сравнение базовых индексов роста валюты пассивов баланса и собственного капитала в АКБ „Приватбанк” в 2000 – 2005

|

Рис.2.5. Базовые индексы роста валюты пассивов баланса и собственного капитала в АКБ „Приватбанк” относительно уровня 2000 года

Как показал индексный анализ (рис.2.5):

- в 2000 – 2002 годах индексы роста собственного капитала были выше индексов роста валюты пассивов баланса в АКБ ”Приватбанк” на 10%;

- с 2003 года индексы роста собственного капитала в АКБ „Приватбанк” стали значительно превышать индексы роста валюты пассивов баланса, в итоге чего на конец 2005 года зафиксирован индекс роста валюты баланса за 2000 – 2005 года - 6,0 при уровне индекса роста собственного капитала за 2000 – 2005 года – 8,0, то есть сравнительное превышение темпов роста составляет уже 23%.

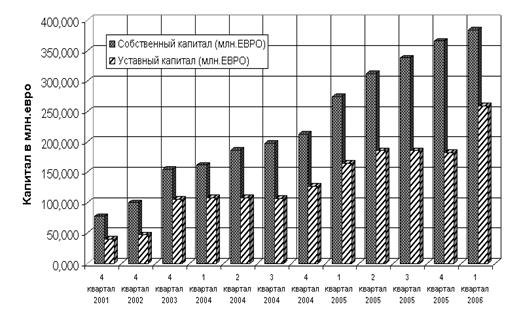

На рис.2.6 приведены результаты анализа выполнения АКБ „Приватбанк” требований норматива Н1 [15] по минимальному уровню капитала в евро (регулятивный капитал не меньше уровня 8 млн.евро на 01.01.2007).

Рис.2.6. Анализ выполнения АКБ „Приватбанк” норматива Н1 капитала (не меньше 8 млн.евро)

|

Как показывает анализ данных, приведенных на рис.2.6, уровень регулятивного капитала в АКБ „Приватбанк” превышает норматив в 8 млн.евро с 2000 года, достигнув по состояниюм на 01.01.2006 года уровня более 350 млн.евро. Таким образом, наращивание собственного капитала АКБ „Приватбанк” в 2000 – 2005 годах выполнялось исключительно в интересах банка в сегменте многократного превышения нормативов НБУ [15].

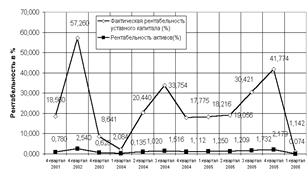

На рис. 2.7 приведенные данные расчетов рентабельности активов и собственного капитала АКБ „Приватбанк” в 2000 – 2005 годах.

|

Рис.2.7. Рентабельность активов и собственного капитала в АКБ „Приватбанк” в 2000 – 2005 годах

Как показывают результаты, приведенные на рис.2.7, со второй половины 2004 года и на протяжении 2005 года рентабельность собственного капитала в АКБ „Приватбанк” возросла с уровня 10-20% до уровня более 40%, то есть дивидендная доходность акционеров АКБ „Приватбанк” стала постоянно выше альтернативной ставки процентов по депозитам в банковской системе Украины, таким образом инвестирование средств в уставный фонд банка стало выгодным.

На рис.2.8 приведена динамика нормативов адекватности регулятивного и основного капитала Н2 и Н3 в АКБ „Приватбанк” в 2001-2005 годах. Как пока-зывает анализ, состоянием на начало 2006 года АКБ „Приватбанк” характеризуется как хорошо капитализированный банк [15], у которого:

Читайте также:

Регулирование кредитных отношений в современных условиях

В соответствии с Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата, кредит – это денежные средства, предоставленные банком иному лицу в размере и на условиях, предусмотренных кредитным договором [21]. Кредит возникает не в сфере производства пр ...

Общие основыдеятельности ОАО "Балтинвестбанк"

Открытое Акционерное Общество "Балтийский Инвестиционный Банк" является коммерческой кредитной организацией, созданной путем учреждения решением учредителей. Банк зарегистрирован Центральным Банком Российской Федерации 13 декабря 1994 года, генеральная лицензия Центрального Банка Российск ...

Правовое регулирование аккредитивной формы расчёта

В международной практике аккредитивные расчеты регулируются Унифицированными правилами и обычаями для документарных аккредитивов (ICC Uniform Customs and Practice for Documentary Credits ICC Publication №600 – сокращенно UCP 600), а также банковскими правилами и обычаями делового оборота. После при ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация