Анализ динамики и структуры актива баланса банка

Проведем факторный анализ коэффициентов, характеризующих использование обязательств банка.

К-т эфф.пр.ср.2003=1,612;

К-т эфф.пр.ср. усл=1707458309:867762949=1,968;

К-т эфф.пр.ср.2004=1,262;

∆К-т эфф.пр.ср. сумма привл.ср.=1,968-1,612=0,356;

∆К-т эфф.пр.ср. сумма кр. влож.=1,262-1,968=-0,706;

∆К-т эфф.пр.ср. сумма привл. ср + ∆К-т эфф.пр.ср. сумма кр. влож.=-0,35.

2)К-т эфф. заемн.ср.2003=0,087;

К-т эфф. заемн. ср. усл=63304816:867762949=0,073;

К-т эфф. заемн. ср.2004=0,047;

∆К-т эфф. заемн.ср. сумма заемн.ср.=0,073-0,087=-0,014;

∆К-т эфф. заемн.ср. сумма кр. влож.=0,047-0,073=-0,026;

∆К-т эфф. заемн.ср. сумма заемн.ср + ∆К-т эфф. заемн.ср. сумма кр. влож=-0,04.

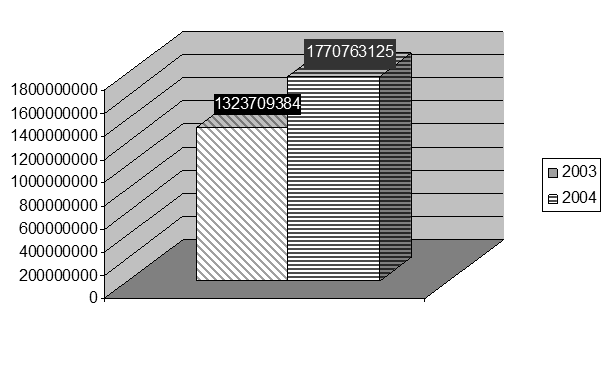

Динамика обязательств банка представлена на рисунке 3.

Рисунок 3 – Динамика обязательств банка

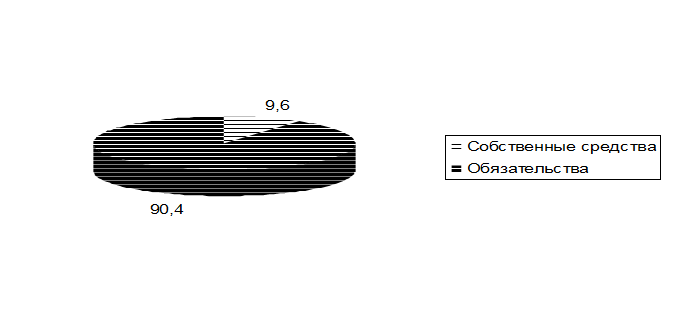

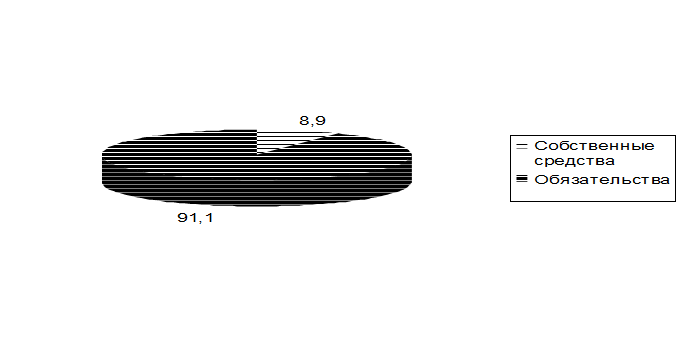

На основе произведенных расчетов можно изобразить наглядно структуру пассивов банка (см. рисунок 4 и 5).

Рисунок 4 – Структура пассивов банка 2003 год

Рисунок 5 – Структура пассивов банка 2004

Вывод: В течение анализируемого периода сумма обязательств банка возросла на 447053741 т.р. (33,8%), при этом привлеченные средства увеличились на 308469283 т.р. (25,5%), а заемные снизились на 11974826 т.р. (15,9%).

Увеличение суммы привлеченных средств объясняется ростом суммы средств кредитных организаций на 969945 т.р. (203%), средств клиентов – на 462362198 т.р. (39,4%), в т.ч. вкладов физических лиц – на 22607109 т.р. (23,6%), обязательств по уплате процентов – на 2727096 т.р. (20,2%). Прочие обязательства снизились на 8419781 т.р. (47%).

В составе заемных средств банка можно отметить только выпущенные долговые обязательства, т.к. в анализируемом периоде банк не привлекал кредиты ЦБ РФ.

Сумма резервов на возможные потери по условным обязательствам кредитного характера значительно возросла – на 1389109 т.р. (298,5%). Это свидетельствует об увеличении риска банковских операций.

В структуре обязательств банка наибольший удельный вес принадлежит средствам клиентов: в 2003 году – 88,8%, в 2004 – 92,5%. Доля средств кредитных организаций снизилась на 0,7%; вкладов физических лиц – на 5,6%; выпущенных долговых обязательств – на 2,12%; обязательств по уплате процентов – на 0,11%. Доля прочих обязательств возросла на 0,14%; резервов на возможные потери – на 0,06%.

Доля обязательств банка в общей сумме источников средств возросла на 0,7%, что отразится на росте расходов по обслуживанию обязательств банка.

Эффективность использования привлеченных средств снизилась на 0,35 (21,7%), причем в результате увеличения суммы привлеченных средств коэффициент увеличился на 0,356; а в результате роста суммы кредитных вложений коэффициент снизился на 0,708.

Эффективность использования заемных средств снизилась на 0,04 (46,2%). В результате снижения суммы заемных средств коэффициент снизился на 0,014; а в результате увеличения суммы кредитных вложений – на 0,026.

В целом сумма обязательств банка на 1 рубль кредитных вложений снизилась на 0,39 (23%), что свидетельствует об ухудшении эффективности использования обязательств и отрицательно отразится на доходности банка.

Читайте также:

Вывод

Оценивая итоги развития банковского сектора России в целом в первом полугодии 2006 г.,можно сделать следующие выводы. Продолжилось динамичное посткризисное развитие банковской системы. Банки продолжали достаточно активно кредитовать народное хозяйство. В отраслевой структуре ссудного портфеля произ ...

Тенденции денежно-кредитного регулирования в России

На рубеже XXI века Россия как суверенное и независимое государство создало основные институты рыночной экономики, в том числе центральный банк как субъект денежно-кредитного регулирования. С помощью активной, подчас жесткой денежно-кредитной политики центрального банка государству в начальные год ...

Анализ эффективности банковских услуг населению

Эффективность банковской деятельности необходимо оценивать как в целом, так и в разрезе отдельных направлений деятельности с целью выделения наиболее результативных. Анализ финансовых результатов в банковском учреждении изучает объем, состав и динамику доходов и расходов банка, показатели прибыли и ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация