Потребительские кредиты в кредитном портфеле банка: анализ состава, структуры

- В декабре банк предоставил российским предприятиям около 850 млрд. руб., что стало максимальным показателем за последние три года. Всего за 2011 год корпоративному сектору было предоставлено свыше 5,5 трлн. руб. – на 28% больше, чем в предыдущем году. Кредитный портфель корпоративных клиентов на 1 января 2012 года достиг 6,4 трлн. руб., увеличившись за год более чем на треть.

- Частным клиентам в декабре выдано более 190 млрд. руб. кредитов – также максимальный показатель за последние три года. Всего за 2011 год физическим лицам выдано свыше 1,2 трлн. руб., что превысило показатель предыдущего года в 1,7 раза. Портфель розничных кредитов на 1 января 2012 года составил около 1,8 трлн. руб., увеличившись за год на 36,6%. При этом рост портфеля в течение года был стабильным во всех регионах страны.

Значительный рост кредитного портфеля в течение года происходил на фоне заметного улучшения его качества. Доля просроченной задолженности в кредитном портфеле клиентов по итогам года снизилась с 5,04% до 3,36%. Банк сохраняет достаточный уровень покрытия просроченной задолженности резервами: на 1 января 2012 года резервы по кредитам составили 631 млрд. руб. и превысили объем просроченной задолженности в 2,3 раза.

Традиционно, в преддверии праздничных дней банк обеспечил высокий запас наличных денежных средств, в т.ч. в банкоматах. Объем денежных средств на балансе увеличился в декабре более чем в 1,5 раза до 431 млрд. руб.

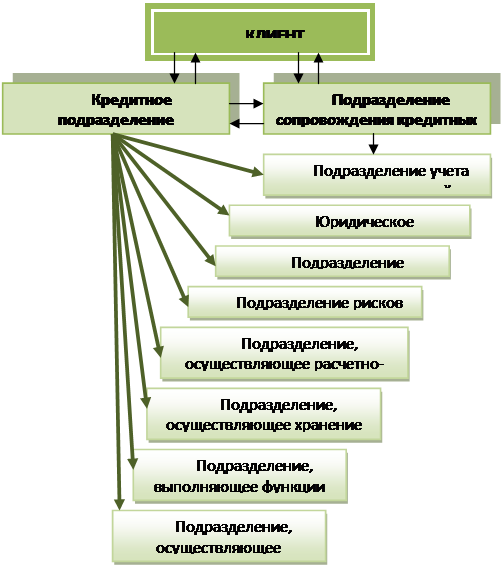

Основными подразделениями, имеющими ключевую значимость в кредитном процессе Сбербанка, являются: кредитное подразделение и подразделение сопровождения кредитных операций (рис. 3.4).

Данные подразделения осуществляют непрерывное участие во всех этапах предоставления кредитов юридическим лицам, участие же всех остальных подразделений носит эпизодический характер.

Для определения кредитоспособности Заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков.

Целью проведения анализа рисков является определение возможности, размера и условий предоставления кредита.

1. Оценка финансового состояния Заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения.

Рис. 3.4 – Организационная структура информационных потоков, сопровождающих кредитный процесс Сбербанка

С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

При расчете показателей (коэффициентов) используется принцип осторожности, то есть пересчет статей актива баланса в сторону уменьшения на основании экспертной оценки.

1.1. Для оценки финансового состояния Заемщика существует несколько формул по расчету. Показатели определяют кредитоспособность заемщика.

Таблица 3.4 Методика оценки финансового состояния Заемщика Сбербанк России

|

№ п/п |

Показатель |

На начало периода |

На конец периода |

Рекомендуемое значение |

|

Коэффициент абсолютной ликвидности |

0,14 |

0,02 |

<0,02 | |

|

Коэффициент текущей ликвидности |

1,00 |

1,10 |

1,5 – 2,5 | |

|

Коэффициент автономии |

0,20 |

0,20 |

<0,5 | |

|

Коэффициент денежной компоненты в выручке |

1,00 |

1,00 |

1 | |

|

Коэффициент рентабельности |

0,03 |

0,02 |

<0,5 | |

|

Синтетический коэффициент кредитоспособности |

42 |

40 |

Читайте также:

Привлеченные ресурсы банка

Коммерческие банки для осуществления своей коммерческой деятельности должны иметь в своем распоряжении определенную сумму денежных средств. Специфика деятельности банков заключается в том, что они, с одной стороны, привлекают из различных источников временно свободные средства, а с другой, размещаю ...

Исполнение и ответственность по договору страхования

Прежде всего речь идет, естественно, о сторонах соответствующего правоотношения - страховщике и страхователе. Страховщик занимает особое место в страховом правоотношении, поскольку именно с его действиями связано достижение основной цели, ради которой возникает страховое правоотношение, - выплаты о ...

Обыкновенные и привилегированные акции: общее и особенности

Акция – это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Виды акций достаточно разнообразны и различают ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация