Анализ деятельности банка ОАО «Сбербанк России» в сфере потребительского кредитования

Анализ финансовых показателей проводим по данным отчетности банка (приложения 2). Представим в таблице 3.1 основные показатели работы АКБ Сбербанка России ОАО.

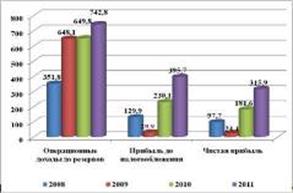

Таблица 3.1 Основные показатели отчета о прибылях и убытках (в млрд. руб.)

|

Основные показатели отчета о прибылях и убытках |

2008 |

2009 |

2010 |

2011 |

|

Операционные доходы до резервов |

351,80 |

648,10 |

649,80 |

742,80 |

|

Прибыль до налогообложения |

129,90 |

29,90 |

230,10 |

395,70 |

|

Чистая прибыль |

97,70 |

24,40 |

181,60 |

315,90 |

|

Основные показатели баланса | ||||

|

Активы |

6736,48 |

7105,07 |

8628,53 |

10835,00 |

|

Средства клиентов |

4795,23 |

5438,87 |

6651,00 |

7932,00 |

Динамика основных статей отчета о прибылях и убытках за 2011 год в сравнении с 2010 годом:

- чистый процентный доход увеличился на 15,5%;

- чистый комиссионный доход увеличился на 8,4%;

- операционные доходы до совокупных резервов возросли на 14,1%;

- расходы на создание совокупных резервов составили 5,1 млрд. руб. против расходов в размере 155,5 млрд. руб. за 2010 год;

- операционные доходы после совокупных резервов увеличились в 1,5 раза;

- операционные расходы возросли на 26,9%;

- прибыль до уплаты налогов из прибыли составила 394,0 млрд. руб. против 223,1 млрд. руб. за 2010 год;

- чистая прибыль без учета событий после отчетной даты составила 321,9 млрд. руб.

Операционные доходы до создания совокупных резервов увеличились по сравнению с 2010 годом на 14,1%.

Рис. 3.1 – Основные показатели отчета о прибылях и убытках, млрд. руб.

Чистый процентный доход увеличился на 15,5%. Рост чистого процентного дохода был обусловлен как увеличением процентных доходов, так и сокращением процентных расходов. Процентные доходы банка возросли на 5,2%, что связано с ростом объема работающих активов, а также с изменением структуры в пользу более доходных продуктов.

Процентные расходы сократились на 10,8% в основном за счет снижения стоимости привлекаемых средств клиентов и банков

Чистый комиссионный доход вырос на 8,4% за счет роста объема предоставляемых на комиссионной основе банковских услуг. Наибольший вклад в рост комиссионного дохода внесли операции с банковскими картами: доход по ним увеличился в 1,5 раза в результате роста эмиссии карт и операций по ним.

Доход от операций на финансовых рынках увеличился на 20,1% по сравнению с предыдущим годом за счет роста доходов по конверсионным операциям и операциям с драгоценными металлами.

Читайте также:

Оценка кредитоспособности ОАО "Юрьев-Польский мясокомбинат" по

методике Сбербанка России

Методика Сбербанка России основывается на определении класса кредитоспособности заемщика. Для определения класса необходимо рассмотреть 5 коэффициентов: – коэффициент абсолютной ликвидности (К1); – промежуточный коэффициент покрытия (К2); – коэффициент текущей ликвидности (КЗ); – коэффициент соотно ...

Кредитный

риск и обеспеченность кредита

Кредитные операции банков - это операции, связанные с размещением и привлечением ими ресурсов от своего имени и за свой счет. Кредитные операции банков осуществляются на условиях возвратности, срочности, платности. Главным источником доходов коммерческих банков являются именно кредитные операции, п ...

Формы кредитования физических лиц на банковском рынке

Кредитование физических лиц является динамично развивающимся сегментом рынка банковских услуг. Стабилизация российской экономики, постепенное повышение жизненного уровня населения способствует развитию рынка кредитования физических лиц. На рынке кредитования появляется все больше и больше банков, п ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация