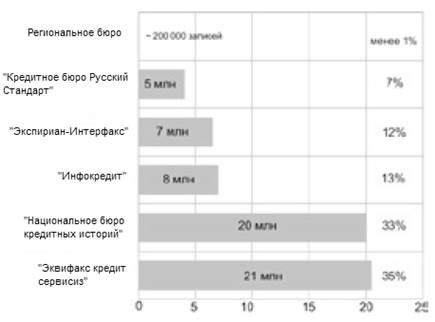

Российская практика распространения бюро кредитных историй

Рисунок 5 - Информационные ресурсы российских БКИ [25]

1. Эквифакс кредит сервисиз

ООО "Эквифакс Кредит Сервисиз" (сокращенное наименование ООО "ЭКС") – российское дочернее предприятие мирового лидера компании Equifax. Бюро кредитных историй "Эквифакс Кредит Сервисиз" предоставляет кредитным организациям в Российской Федерации услуги по управлению рисками, аналитике и предотвращению мошенничества.

В основу обеспечения качества данных Бюро была положена система тройной проверки. Помимо проверок, которые активно применяются в финансовых организациях – источниках кредитных историй, существует три блока проверок непосредственно в Бюро, составляющие систему тройного контроля:

1) Проверка при приеме кредитных историй (entry check): данная проверка выполняется автоматически в момент приема файлов с кредитными историями. Если файлы были некорректно сформированы или зашифрованы, то система автоматически их отбракует, и эти файлы необходимо будет сформировать заново

2) Проверка при загрузке кредитных историй (upload analysis): эта проверка также происходит автоматически, но уже в момент загрузки файлов с кредитными историями в базу данных Бюро. На этом этапе контролируется формат данных в загружаемых кредитных историях и корректность самих данных. Если данные неверны, то некорректные записи отбраковываются 3. Постпроверки (after checks): данный вид проверок присутствует в двух режимах: автоматическом и ручном.

Автоматически выполняется эвристический анализ кредитных историй в базе данных Бюро на предмет релевантности. Периодичность проведения данного анализа настраивается специалистами Бюро на основании текущего уровня качества базы данных. Ручные проверки выполняются аналитиками Бюро в соответствии с их опытом проведения анализа данных Бюро либо по результатам работы автоматических процедур, когда часть данных требует ручного разбора и корректировки Бюро предоставляет клиентам следующие продукты:

· Атрибуты Бюро. Информация о заемщиках, предоставляемая клиентам из разных источников. Продукт Атрибуты Бюро создан специально для тех случаев, когда требуется больше данных, чтобы принять решение по новому кредиту, либо оценить качество существующего кредита в портфеле. Продукт Атрибуты Бюро состоит из следующих основных пакетов:

1) Базовая информация: Позволяет оценивать кредитоспособность заемщиков на основании различной информации по кредитам, просроченным обязательствам, платежам заемщиков, информации из судов и государственных органов и другой информации.

2) Расширенные атрибуты: Дополнительная информация по предопределенным триггерам.

3) Помесячная детализация: Историческая информация по кредитам заемщиков, представленная в помесячной форме (уровни и суммы просрочек, основной долг и др.).

Дополнительные пакеты: Информация разделена по продуктовым линиям, для удобства ее использования, без дополнительной обработки.

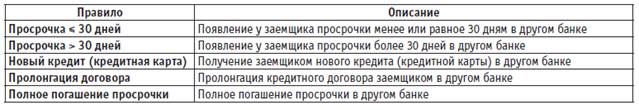

· Триггеры бюро. Продукт, разработанный специально для России, который позволяет клиенту Бюро получать уведомления об интересующих событиях по заемщикам по следующим предопределенным правилам (табл. 1).

Таблица 1 – Правила бюро [28]

· Стресс-тестирование. Продукт предназначен для определения уровня риска портфеля заемщиков, с учетом влияния возможных рисков, на основании информации кредитного бюро. На основании рисков, выполняется прогноз изменений состояния кредитного портфеля заемщиков клиента, с учетом данных из разных источников по установленному набору критериев (табл. 2).

Читайте также:

Инвестиционные банки, банкирские дома

В англо-русском банковском энциклопедическом словаре Б.Г.Федорова инвестиционный банк определен как банк, специализирующийся на организации выпуска, гарантировании размещения и торговле ценными бумагами; осуществляющий также консультации клиентов по различным финансовым вопросам, ориентированный в ...

Правовые основы функционирования бюро кредитных историй на

кредитном рынке России

Основным документом, регулирующим деятельность Бюро кредитных историй (БКИ) в Российской Федерации, является Федеральный закон от 01.09.2005 г. № 218-ФЗ "О бюро кредитных историй", в котором определяются понятие и состав кредитной истории, основания, порядок формирования, хранения и испол ...

Современное состояние и видимые перспективы развития банковской системы РФ

За 2011 год банковская система лишилась 39 кредитных организаций (3 НКО и 35 банков). 18 организаций лишились лицензии в результате слияний, 3 добровольно ликвидированы, у остальных отозвана лицензия (аналогичные показатели за 2010 год – 47 кредитных организаций потеряло лицензии всего, 19 из них – ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация