Состояние рынка ипотечного жилищного кредитования по итогам трех кварталов 2010 года

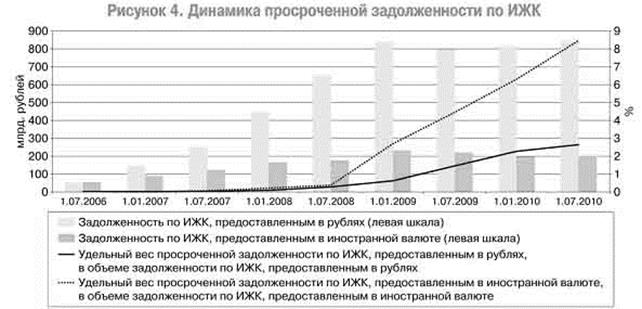

В первом полугодии 2010 года отмечалась устойчивая тенденция увеличения объемов просроченной задолженности и ее доли в общем объеме задолженности по ИЖК. Просроченная задолженность по ИЖК в рублях увеличилась по сравнению с аналогичным периодом 2009 г. на 91,4%, в иностранной валюте - на 65,4% и по состоянию на 1 июля 2010 г. составила 22,3 и 16,3 млрд. руб. соответственно. При этом удельный вес просроченной задолженности по ИЖК, предоставленным в рублях и иностранной валюте, возрос на 1,1 и 4 процентных пункта, достигнув 2,6 и 8,5% соответственно (рисунок 4).

Источник: http://www.cbr.ru/

Однако в третьем квартале 2010 года отмечена стабилизация доли задолженности по ипотечным кредитам, имеющей просроченные платежи, на уровне 14,3% от всей задолженности по ипотечным кредитам. По состоянию на 01.10.2010 совокупная доля "дефолтной" задолженности по ипотечным кредитам - с платежами, просроченными на 91 день и больше, составляет 7,1%, доля задолженности с технической просрочкой платежка (до одного месяца) - 5,2%, а доля задолженности с просрочкой среднего уровня (от 31 до 90 дней) - 2%. Увеличение объема "дефолтной" задолженности происходило, судя по динамике, преимущественно за счет нарастания просрочки по "старым" кредитам, уже имевшим просрочки более 31 дня.

Доля просроченной задолженности в общем объеме ипотечной задолженности по итогам трех кварталов 2010 года составила 4% от общего объема накопленной ипотечной задолженности. С начала года доля просроченной задолженности выросла менее чем на 1 п. п. (по итогам 2009 года рост составлял 3,1%). Значительный вклад в увеличение объема просроченной задолженности внесли кредиты в иностранной валюте. Несмотря на то, что доля задолженности по таким кредитам в общем объеме задолженности по ипотечным кредитам составляет 17,3%, доля просроченной задолженности по кредитам в иностранной валюте в общем объеме просроченной задолженности составляет более 41%. С учетом вышеуказанной динамики просроченной задолженности и крайне низкого объема выдачи кредитов в иностранной валюте в 2009 и 2010 годах, можно предположить, что основная масса кредитов в иностранной валюте, по которым допущена просрочка, была выдана еще до кризиса. Очевидно, что после начала колебаний курса рубля в конце 2008 года заемщики не справились с обслуживанием кредитов в иностранной валюте и до настоящего времени не смогли восстановить свою платежеспособность.

В третьем квартале 2010 года, на фоне роста общего объема накопленной задолженности на балансах банков, темпы прироста доли просроченной задолженности замедлились. Так, если в течение первого полугодия 2010 года средний месячный темп прироста составлял 3,3%, то в третьем квартале доля просроченной задолженности увеличивалась ежемесячно на 2,2%. АИЖК прогнозирует, что по итогам 2010 года общая доля просроченной задолженности составит от 4,1% до 4,3%.

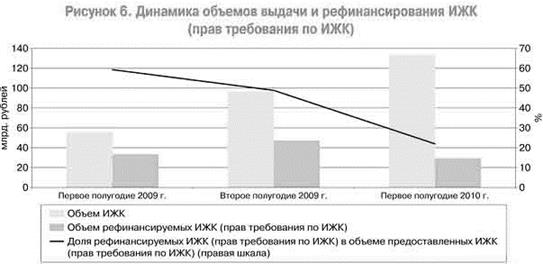

В первом полугодии 2010 г.130 кредитных организаций рефинансировали ИЖК (права требования) на сумму 29,3 млрд. руб. (в сопоставимый период 2009 г. - 139 кредитных организаций на сумму 33,2 млрд. руб.) При этом если в первом полугодии 2009 г. рефинансирование было одной из основных составляющих привлечения денежным средств в ипотечное жилищное кредитование - его доля в предоставленных ИЖК составляла 59,3%, то в первом полугодии 2010 г. доля рефинансированных ИЖК уменьшилась до 22% от общего объема ИЖК, предоставленных кредитными организациями (рисунок 6).

Источник: http://www.cbr.ru/

Основным способом привлечения денежных средств кредитных организаций по-прежнему являлось рефинансирование ИЖК (требования прав) путем продажи их другим организациям. В первом полугодии 2010 г. кредитные организации практически не использовали такой вид рефинансирования, как продажа пула с дальнейшей эмиссией ипотечных ценных бумаг.

Среди основных источников рефинансирования ИЖК выделяются специализированные организации - 86,4% от общего объема рефинансированных ИЖК (прав требования по ИЖК). В первом полугодии 2010 г. по сравнению с аналогичным периодом 2009 г. доля специализированных организаций - резидентов увеличилась с 47,5 до 53,8%, при этом объем рефинансированных ими ИЖК (прав требования по ИЖК) не изменился и составил 15,7 млрд. руб., а доля специализированных организаций - нерезидентов возросла с 21 до 32,6% (с 7 до 9,5 млрд. руб.), Доля кредитных организаций в источниках рефинансирования уменьшилась на 20,2% (с 9,9 до 2,8 млрд. руб.). Управляющие компании паевых инвестиционных фондов и общие фонды банковского управления в первом полугодии 2010 г. не участвовали в рефинансировании ИЖК (рисунок 7).

Читайте также:

Методика анализа конкурентоспособности страховых компаний

Рассмотрим методы анализа конкурентоспособности страховой компании. В настоящее время отсутствует общепринятая методика оценки конкурентоспособности организаций. Отметим, что подходы к оценке конкурентоспособности для стадий стратегического и тактического маркетинга не могут быть одними и теми же. ...

Анализ

услуг, применяемых в ОАО «Челябинвестбанк»

Основное направление развития Челябинвестбанка заключается в универсализации банковского бизнеса, в оказании полного спектра всевозможных услуг. Банк активно внедряет новые проекты. В их числе расширение зон действия платежной системы «Золотая корона», применение системы «Город» для приема коммунал ...

Методы кредитования

"Метод кредитования можно определить как совокупность приемов, с помощью которых банки осуществляют выдачу и погашение кредитов". В учебнике "Банковское дело" (2005 год) под редакцией Лаврушина О.И. выделены следующие методы: 1) метод кредитования по обороту; 2) метод кредитован ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация