Модели рефинансирования ипотечного кредитования

И наконец, расширенная модель ипотечного кредитования. Данная модель основана на выпуске ипотечных ценных бумаг, и основной приток кредитных ресурсов поступает со специально организованного для этой цели вторичного рынка ценных бумаг, обеспеченных закладными на недвижимость.

Ипотечная облигация - долгосрочная ценная бумага, выпускаемая под обеспечение недвижимым имуществом и приносящая твердый (фиксированный) процент.

Расширенная модель ипотечного кредитования может быть одноуровневой и двухуровневой.

|

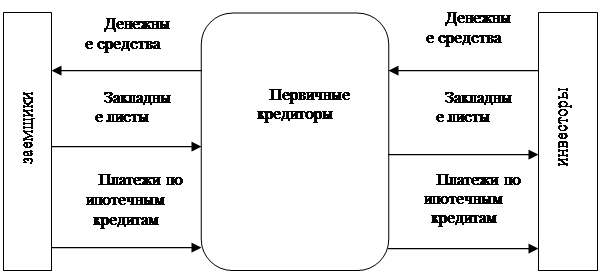

Рисунок 1. Организация деятельности ипотечного банка на рынке ипотечных кредитов.

В качестве инвесторов могу выступать другие кредитные и финансовые организации, страховые компании, пенсионные фонды, а также население.

Ипотечные облигации обращаются и на внутренних, и на международных рынках, котируются на ведущих биржах. Ипотечные облигации составляют значительную долю в инвестиционных портфелях страховых компаний и других финансовых институтов.

Двухуровневая модель предполагает наличие специальных посредников на вторичном ипотечном рынке, в роли которых могут выступать крупные ипотечные банки или специализированные кредитные организации. В США это: Федеральная национальная ипотечная ассоциация (Fannie Mae), Корпорация жилищного кредитования (Freddie Mac), Правительственная национальная ипотечная ассоциация (Ginnie Mae); в Канаде - Канадская ипотечная и жилищная корпорация (CMHC); в России - Федеральное агентство по ипотечному кредитованию (АИЖК).

Как свидетельствует мировой опыт, инициатива создания специализированной ипотечной структуры в большинстве стран принадлежит государству. Однако при дальнейшем развитии ипотеки государство, как правило, передает инициативу в частные руки. Особенно ярко это проявилось в США.

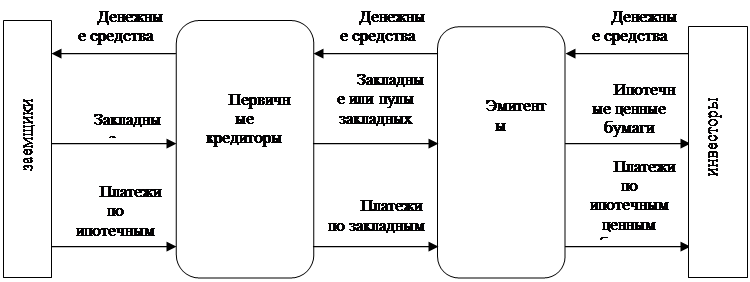

Идея заключается в том, что первичный кредитор (банк), выдав ипотечный кредит, тут же продает его специальной организации - ипотечному агенту. Ипотечный кредит при этом уходит с баланса банка и переходит на баланс ипотечного агента, который формирует портфель однородных закладных. При этом положение должников по ипотечным ссудам не изменяется (характер и размер их обязательств сохраняется). На основе ипотечного покрытия может быть произведена эмиссия ипотечных ценных бумаг. Трансформация ипотечных займов в ценные бумаги называется секъюритизацией. Секъюритизации подлежат однотипные ипотечные ссуды, обладающие стандартными характеристиками (чаще всего жилищные ссуды). При использовании этой системы роль и функции банков, выдающих ипотечные кредиты, меняются кардинальным образом. Поскольку ипотечный кредит, поступив на их баланс, сразу с него убывает, ипотечные банки из кредитных учреждений превращаются в своеобразных посредников. Развитие данной организации жилищного финансирования предполагает наличие вторичного ипотечного рынка, т.е. рынка, на котором продаются уже выданные ипотечные кредиты. В общем виде вторичный рынок ипотечных кредитов представлен на рисунке 2.

Рисунок 2. Вторичный рынок ипотечных кредитов.

|

Читайте также:

Перспективы развития фондового рынка Украины

Государственная комиссия по ценным бумагам и фондовому рынку совместно с агентством США по международному развитию и Financial Markets International, Inc. (FMI) организовали Стратегическую группу по вопросам развития фондового рынка Украины. В эту группу входили представители органов государственно ...

Организационно-экономическая характеристика

Сбербанка РФ

Сберегательный Банк Российской Федерации является на сегодняшний момент крупнейшим банком в России и фактически является одним из гарантов стабильности нынешней экономики нашей страны. При обширной государственной поддержке банк имеет возможность влиять на очень многие направления развития государс ...

Расчетно-кассовые центры Банка России

Расчетно-кассовые центры являются составной частью единой централизованной системы с вертикальной структурой управления Центрального Банка РФ. В систему помимо РКЦ входят: центральный аппарат, территориальные учреждения, вычислительные центры, полевые учреждения и учебные заведения, хранилища, а та ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация