Методика оценки кредитоспособности заемщика, используемая Сбербанком России

стр.630 - задолженность перед участниками по выплате доходов;

стр.660 - прочие краткосрочные обязательства.

Показатели оборачиваемости и рентабельности. Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации).

Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180, 270 или 360). Средние (за период) величины оборотных активов и кредиторской задолженности рассчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1.

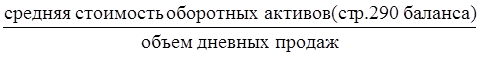

Оборачиваемость оборотных активов:

(5)

(5)

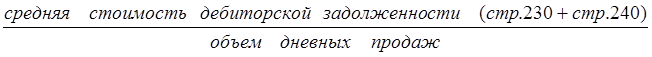

Оборачиваемость дебиторской задолженности:

(6)

(6)

Оборачиваемость запасов:

(7)

(7)

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности. Показатели рентабельности определяются в процентах или долях.

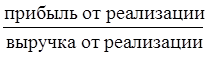

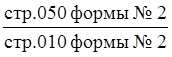

Рентабельность продукции (или рентабельность продаж) К5 определяется следующим образом:

или

или  (8)

(8)

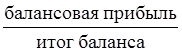

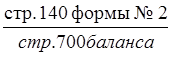

Рентабельность вложений в предприятие:

или

или  (9)

(9)

Основными оценочными показателями являются коэффициенты К1, К2, К3, К4 и К5. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым пяти показателям.

Оценка результатов расчетов пяти коэффициентов заключается в присвоении заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными.

Таблица 7

Категории коэффициентов рентабельности

|

Коэффициенты |

1 категория |

2 категория |

3 категория |

|

К1 |

0,2 и выше |

0,15-0,2 |

Менее 0,15 |

|

К2 |

0,8 и выше |

0,5-0,8 |

Менее 0,5 |

|

К3 |

2,0 и выше |

1,0-2,0 |

Менее 1,0 |

|

К4 кроме торговли для торговли |

1,0 и выше 0,6 и выше |

07,-1,0 0,4-0,6 |

Менее 0,7 Менее 0,4 |

|

К5 |

0,15 и выше |

Менее 0,15 |

Нерентабельно |

Далее определяется сумма баллов по этим показателям в соответствии с их значимостью:

Показатель Вес показателя

К1 0,11

К2 0,05

К3 0,42

К4 0,21

К5 0,21

ИТОГО 1

Формула расчета суммы баллов S имеет вид:

S = 0,11* Категория К1 + 0,05* Категория К2 + 0,42* Категория К3 + +0,21* Категория К4 + 0,21* Категория К5.

Значение S наряду с другими факторами используется для определения рейтинга заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий. Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике.

Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные заемщиком, подразделением безопасности банка и информация базы данных (кредитных историй клиентов). На этом этапе оцениваются риски:

· Отраслевые

1. состояние рынка в отрасли;

2. тенденции в развитии конкуренции;

3. уровень государственной поддержки;

4. значимость предприятия в масштабах региона;

5. риск недобросовестной конкуренции со стороны других банков.

· Акционерные

1. риск передела акционерного капитала;

Читайте также:

Рынок ценных бумаг:

структура, сущность, функции

Рынок ценных бумаг (фондовый рынок) – это часть финансового рынка, наряду с рынком ссудного капитала, валютным рынком и рынком золота. На фондовом рынке обращаются специфические финансовые инструменты – ценные бумаги. Ценные бумаги – это документы установленной формы и реквизитов, удостоверяющие им ...

Организация как система. Системный подход к управлению организацией

Системная методология в менеджменте получила свое признание и широкое распространение уже во второй половине XX в. Научно-технический прогресс, давший мощный толчок повсеместной автоматизации производственных процессов, стал оказывать свое революционизирующее воздействие и на процессы управления. В ...

Банк внешнеэкономической деятельности РФ

Акционерный коммерческий банк краткосрочных кредитов (Роскомбанк) был преобразован в 1924г. в "Банк для внешней торговли СССР" (Внешторгбанк СССР), специально предназначенный для обеспечения внешнеэкономических связей страны. Внешторгбанк СССР являлся центром реализации валютной монополии ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация