Документальное оформление и учет кредитных операций банка с физическими лицами

Сотрудник службы безопасности проводит мероприятия предупредительного характера, собирает о кредитополучателях и поручителях:

о достоверности сведений, указанных в заявлении-анкете, анкете, справке (сведениях) о доходах;

о наличии фактов привлечения к уголовной и (или) административной ответственности;

о дисциплине уплаты коммунальных и других платежей;

об имеющихся и ранее полученных кредитах и задолженности по ним и иным обязательствам в банке и, по возможности, в других банках Республики Беларусь;

о кредитной истории;

проверяется иная информация о кредитополучателях и поручителях, представляющая интерес для службы безопасности.

На основании результатов проведенных проверок, сотрудник службы безопасности оформляет соответствующее заключение службы безопасности о целесообразности предоставления кредита (или о возможности рассмотрения вопроса о предоставлении кредита кредитным комитетом учреждения банка) или о нецелесообразности предоставления кредита.

При наличии заключения службы безопасности о нецелесообразности предоставления кредита, сотрудник службы кредитования физических лиц:

информирует кредитополучателя об отказе в предоставлении кредита;

подшивает все документы (документы кредитополучателя, заключение службы безопасности о нецелесообразности предоставления кредита, извещение кредитополучателю) в специальную папку, в которой хранятся документы по обращениям, по которым было отказано в предоставлении кредита.

При наличии заключения службы безопасности о целесообразности предоставления кредита (или о возможности рассмотрения вопроса о предоставлении кредита кредитным комитетом учреждения банка) и отсутствии замечаний сотрудника юридической службы сотрудник службы кредитования физических лиц проводит следующие мероприятия:

проверяет наличие у кредитополучателя (поручителей) действующей задолженности перед банком по ранее выданным кредитам;

проводит оценку платежеспособности кредитополучателя (поручителей);

определяет размер кредита в соответствии с платежеспособностью кредитополучателя;

проверяет фактическое наличие имущества, а также наличие документов, составленных по результатам обязательной оценки имущества, передаваемого в залог.

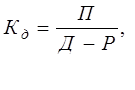

Кредиты не выдаются физическим лицам, у которых выплаты по исполнительным документам в сумме составляют 50 и более процентов чистого дохода. Коэффициент (Кд), определяющий долю ежемесячных платежей по кредиту и процентам за пользование кредитом в сумме среднемесячных расходов, рассчитывается по формуле:

где П – платежи в погашение кредита и процентов за пользование кредитом, включая платежи по ранее полученным кредитам;

Д – среднемесячный доход кредитополучателя;

Р – среднемесячные расходы;

Этот коэффициент не должен превышать 0,5.

При недостаточной платежеспособности кредитополучателя в расчет могут приниматься доходы его поручителей или, как правило, доходы близких родственников.

Погашение кредита и уплата процентов за пользование им производится кредитополучателем в порядке и сроки, установленные в кредитном договоре. Ежемесячные платежи по уплате основного долга по кредиту на потребительские нуды производится путем внесения равномерных взносов в период погашения кредита, начиная со следующего месяца после получения кредита.

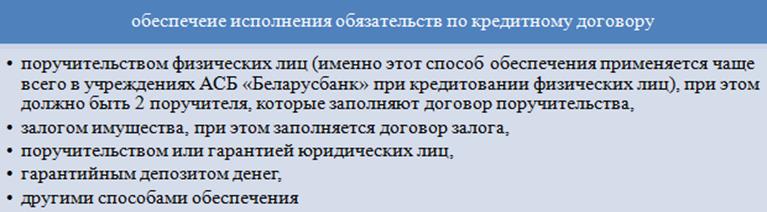

Исполнение обязательств по кредитному договору может обеспечиваться следующим образом (рисунок 2.5)

Рисунок 2.5 - Обеспечение исполнения обязательств по кредитному договору

Для расчета ежемесячной суммы процентов применяется следующая формула:

П=С÷12×ПС×(ПП+1)÷2÷100%÷ПМ (5)

где П – ежемесячный платеж за пользование кредитом;

С – сумма кредита;

ПС – процентная ставка по кредитному договору;

ПП – количество месяцев пользования кредитом;

ПМ – количество платежных месяцев.

При последнем платеже по кредиту производится обязательный пересчет процентов за пользование кредитом исходя из фактического временного пользования кредитом, и уплачивается разница в процентах, начисленных за фактическое время пользования кредита на сумму выданного кредита со дня его выдачи включительно по день, предшествующий дню погашения последнего платежа, и уплаченных кредитополучателем за время пользования кредитом.

Читайте также:

Выявление проблемных ситуаций в коммерческих банках

В зависимости от степени проблемности банки разбиваются на три группы, в соответствии с чем принимаются решения относительно дальнейшей работы с ними. Признаки проблемности непосредственно вытекают из определения критериев проблемности. Таким образом, аналитики должны отслеживать эти признаки, учит ...

Управление капиталом

В течение 2009 года ООО коммерческий банк «Богородский» увеличил свой уставный капитал путем капитализации части своего эмиссионного дохода и нераспределенной прибыли. В результате номинальная стоимость одной акции увеличилась на 950 рублей. В течение 2010 года ООО коммерческий банк «Богородский» у ...

Характеристика сектора рынка страхования от

противоправных действий третьих лиц в Российской Федерации

Оценивая результаты деятельности страховых компаний в 2009 году, можно назвать ушедший год относительно стабильным. Характерными чертами последних нескольких лет стали наращивание страховщиками объемов страховых премий, постепенный переход к рыночным методам борьбы за клиента, рост «реального» стра ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация