Сегментирование рынков ипотечного кредитования для банковских продуктов АКБ „Приватбанк”

Проведенное в дипломной работе исследование рынков потребителей ипотечного кредитования позволяет выделить следующие признаки сегментирования:

а) по физическим свойствам объектов недвижимости в ипотечном кредитовании:

- жилищная ипотека

- земельная ипотека

- производственная ипотека

- ипотека транспортных средств, условно причисленных к недвижимости;

б) по юридическому статусу клиентов :

- юридические лица для приобретения, строительства или ремонта (реновации) основных фондов коммерческой деятельности;

- физические лица-предприниматели для приобретения, строительства или ремонта (реновации) основных фондов коммерческой деятельности;

- физические лица для приобретения, строительства или реновации объектов недвижимости, которые им будут принадлежать на правах частной собственности;

в) по объектам недвижимости:

- существующая недвижимость в состоянии рыночной ликвидности;

- строящаяся недвижимость, которая приобретет состояние рыночной ликвидности только после окончания строительства;

- недвижимость, требующая капитального ремонта (реновации), которая приобретет состояние рыночной ликвидности только после окончания капитального ремонта;

г) по статусу залога, обеспечивающего ипотечный кредит:

- залогом является объект приобретаемой недвижимости;

- залогом является дополнительный объект недвижимости, который

переоформляется на построенный или восстановленный объект

кредитуемой недвижимости (кредитование под титул собственности);

д) по валюте кредитования:

- ипотечные кредиты в национальной валюте;

- ипотечные кредиты в долларах США;

- ипотечные кредиты в евро;

- ипотечные кредиты в других конвертируемых валютах;

е) по статусу льготности кредитования:

- стандартное ипотечное кредитование без льгот;

- молодежное ипотечное кредитование по льготным ставкам с гарантированным возмещением банку разности ставок из государственного фонда содействия молодежному строительству;

ж) по объемам кредитования одного заемщика:

- до 25 000 тысяч долларов США (1-комнатная квартира)

- до 40 000 тысяч долларов США (2- комнатная квартира)

- до 55 000 тысяч долларов США (3- комнатная квартира)

- до 200 000 тысяч долларов США (элитная 4-комнатная квартира)

- до 1 млн.долларов США ( отдельный элитный коттедж)

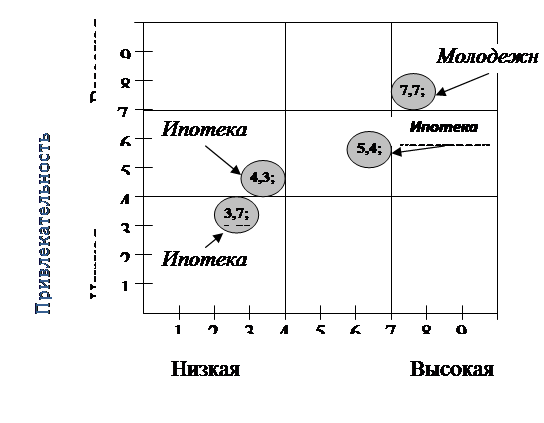

Матрица выбора целевых подсегментов для АКБ «Приватбанк» в сегменте ипотечного кредитования физических лиц имеет следующий вид (см. рис. 3.4).

То есть, для АКБ «Приватбанк» наиболее привлекательным является кредитование «молодежная ипотека», при которой осуществляется компенсации за счет государственного фонда содействия молодежному строительству, а также возможность рефинансирования со стороны Государственной ипотечной организации. Также высокую степень привлекательности имеет кредитование новостроек, поскольку это соответствует стратегическому направлению деятельности АКБ «Приватбанк» по привлечению средств негосударственных накопительных пенсионных фондов, а срок амортизации нового жилья – 50 лет удовлетворяет требованиям негосударственных пенсионных фондов о прибыльном вложении пенсионных вкладов.

Среднюю ступень привлекательности имеет ипотечное кредитование приобретения существующего жилья (вторичный рынок) с определенным уровнем эксплуатационного износа, а низкую – ипотечное кредитование ремонта (реновации) недвижимости.

|

Читайте также:

Анализ проблем макросреды

В материалах формирования маркетинговой стратегии работы банка на сегменте частных лиц важное значение имеют результаты PEST-анализа для Украины, а именно [25]: - покупательная способность населения; - демографическая ситуация и номинальная годовая емкость рынка потребителей по сегментам (клиенты б ...

Возникновение и развитие ипотечного кредитования

Ипотечное кредитование как элемент хозяйственной жизни уходит глубокими корнями в историю. Само понятие "ипотека" пришло в мировую финансово-экономическую систему из древней Греции. Его ввел архонт Солон в VI веке до н.э. В 594г. до н.э. Солон осуществляет свои знаменитые реформы, в том ч ...

Особенности обслуживание банковских карточек

Совершенствование экономического механизма в условиях перехода к рынку предъявляет все более высокие требования к функционированию системы денежного обращения, организации расчетного и кассового обслуживания частных лиц. В этих условиях вопросы автоматизации и механизации приобретают особую актуаль ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация