Механизмы кредитования физических лиц

Понятие кредитоспособность можно рассматривать как систему условий, которые отражают не только показатели хозяйственно-финансовой деятельности заёмщика, но и другие условия, определяющие функционирование данного субъекта (положение на рынке данной фирмы, качество менеджмента, деловая репутация, содержание кредитной истории и др.).

Кредитный риск находится в прямой зависимости от качества кредитного портфеля, поэтому снизить его можно на этапах кредитного процесса. Опенка кредитного риска возможна на основе многофакторного анализа кредитоспособности клиентов банка. Рассмотрение различных классификаций факторов позволило определить следующую систему:

- факторы, зависящие от заемщика (определяемое кредитоспособностью и характером кредитной сделки);

- факторы, зависящие от банка (определяемые организацией банком кредитного процесса);

- факторы, не зависящие от банка и заемщика (общеэкономические и политические факторы)[51].

При анализе кредитоспособности используются различные источники информации. Перечень документов, предоставляемых клиентами в банк, регламентируется Положением Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31.08.1998 г. №54-П (в ред. Положения, утвержденного ЦБ РФ 27.07.2001 г. №144-П)[52]. В основе анализа кредитоспособности находится понятие «кредитные процесс», дадим полное определение.

Кредитный процесс – это процесс организации кредитной деятельности банка, состоящий из совокупности последовательных этапов: от рассмотрения кредитной заявки до погашения ссудной задолженности кредитополучателем.

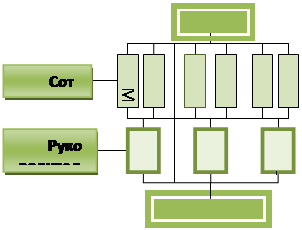

Традиционная схема организации работы банка по обслуживанию клиентов – потенциальных кредитополучателей – долгое время строилась как «многоконтактная» модель сотрудничества клиента с различными кредитными подразделениями в банке (рис.2.2).

В такой модели процедуры принятия заявки на кредит, анализа кредитоспособности, подготовки кредитного договора, контроля за проведением платежей и погашением кредита, а также другие функции выполняются разными специалистами банка. В результате, с одной стороны, утверждается принцип функциональной специализации кредитных подразделений, а с другой – увеличивается количество согласований, растут операционные расходы, теряется оперативность принятия решений по различным вопросам кредитования[53].

С точки зрения удобства для клиента такая схема не всегда является предпочтительной для использования, особенно в крупных банках, обладающих значительными финансовыми возможностями и разнообразной клиентурой. Клиент банка, особенно корпоративный заемщик, страдает в этом случае от необходимости множества контактов на разных уровнях управления: от банковского служащего, принимающего кредитную заявку, до менеджеров высшего управленческого звена.

Рис. 2.2 – Схема многоконтактного обслуживания клиента банка

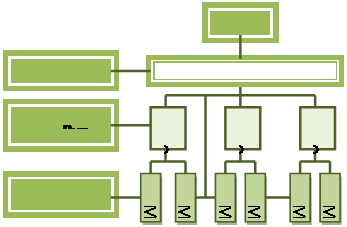

В качестве альтернативы может применяться механизм «уполномоченного менеджера по кредитам» или, другими словами, схема одноконтактного обслуживания клиента банка (рис. 2.3).

Такой механизм обычно используется, если этапы бизнес-процесса сложны и их не удается объединить силами небольшой команды в рамках одного функционального подразделения банка. Уполномоченный кредитный менеджер обеспечивает единую «точку контакта» между клиентом-кредитополучателем и банком и является центральным звеном в цепочке подразделений, ответственных за его обслуживание[54].

Чтобы выполнить эту роль на высоком профессиональном уровне, менеджер по кредитам должен быть способен отвечать практически на любые вопросы клиента без обращения к другим должностным лицам банка. По сути, менеджер ведет себя с клиентом так, как если бы он отвечал за все обслуживание этого клиента.

Рис. 2.3 – Схема одноконтактного обслуживания клиента банка

Оценка кредитоспособности заемщика – одно из наиболее важных направлений деятельности кредитных специалистов[55]. Так как кредитоспособность зависит от многих факторов, то необходима комплексная оценка всех причин и обстоятельств, определяющих текущее и будущее положение предприятия, в том числе влияния факторов, не имеющих количественных оценок. Сегодня используется множество вариантов методик, по которым оценивается кредитоспособность заемщика.

Читайте также:

Функции и классификация государственных ценных бумаг

Государственные ценные бумаги принято делить на рыночные и нерыночные – в зависимости от того, обращаются ли они на свободном рынке (первичном или вторичном) или не входят во вторичное обращение на биржах и свободно возвращаются эмитенту до истечения срока их действия. Основную часть государственны ...

Технология безналичных

расчетов на основе карт

Традиционно по форме расчетов банковские карты делят на дебетовые и кредитные. Вопрос о выдаче кредитной карточки банком-эмитентом решается на основе доступных ему сведений о кредитной истории клиента, т. е. о том, каковы доходы клиента, где и когда клиент пользовался кредитом, насколько аккуратно ...

Пластиковые карты как

платежный инструмент

История развития хозяйственных систем представляет собой бесконечную цепь попыток упростить, облегчить и ускорить платежи и расчеты между участниками экономического оборота. Под расчетами мы понимаем обмен информацией между плательщиком и получателем денег, а также между финансовыми посредниками (б ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация