Оценка деловой активности коммерческого банка

Одной из системных характеристик функционирования банка является деловая активность. Анализ деловой активности проводится на количественном и качественном уровнях.

Анализ на количественном уровне предполагает расчет ряда показателей, характеризующих деятельность банка.

Показателями, характеризующими эффективность банковского менеджмента, является его рентабельность, которая отражает степень прибыльности и доходности банковской деятельности.

Таблица 5. Показатели рентабельности

|

2011г |

2010г | ||

|

общий уровень рентабельности банка |

Rобщ |

19% |

15,77% |

|

рентабельность активов |

Rактивов |

1,85% |

2,32% |

|

рентабельность уставного капитала |

RУК |

17% |

9,12% |

Расчет:

|

2011г тыс.руб |

2010г тыс.руб |

|

УК = 1 472 000 |

УК = 1 472 000 |

|

Активы = 13 564 913 |

Активы = 5 790 883 |

|

Прибыль = 250 910 |

Прибыль = 134 267 |

|

Расходы = 1 314 155 |

Расходы = 851 280 |

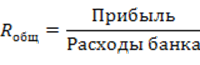

Способность менеджмента банка контролировать свои расходы, исключая объективный расходный фактор – рыночный уровень процентной ставки, является общий уровень рентабельности банка. Он показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода. Рост показателя свидетельствует об оптимизации структуры ресурсной базы: уменьшение темпов роста расходов по процентам уплаченным (процентный риск), уменьшение затрат по операциям с ценными бумагами, уменьшение штрафов, пени, неустоек, а также уменьшение расходов на аппарат управления.

Рентабельность активов банка характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможность приносить доход. Т.е. показывает количество денежных единиц, приходящихся на денежную единицу совокупных активов. Уменьшение значения свидетельствует об увеличении доли иммобилизованных активов, несбалансированности активно-пассивного портфеля банка, недостаточном уровне управления активными операциями, росте уровня процентного риска.

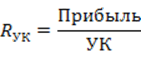

Рентабельность уставного капитала измеряется величиной прибыли приходящейся на сумму уставного капитала. Рост значения свидетельствует об увеличении мобильных собственных средств, вовлекаемых в оборот активных операций банка, повышая его устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом повышается его способность к быстрому реагированию на изменения рыночной ситуации.

Показатели рентабельности у ЗАО «ТКС Банк» удовлетворяют всем нормам, что говорит об умелой политике и стратегии руководства банка.

Читайте также:

Организация учета операций с наличной валютой иностранных государств

Операции по приему и выдаче наличной иностранной валюты при обслуживании физических и юридических лиц осуществляются по приходным и расходным кассовым ордерам Кассовый ордер оформляется в трех экземплярах. Первый экземпляр кассового ордера остается у кассового работника, второй экземпляр с оттиском ...

Внутрибанковский контроль операций

В бухгалтерии кредитной организации должны быть работники, на которых возлагается обязанность осуществления последующего контроля совершенных бухгалтерских, включая кассовые, операций. Все бухгалтерские операции, совершенные в предыдущем дне, в течение следующего рабочего дня должны быть полностью ...

Порядок и формы расчётов по аккредитиву

Порядок расчётов по аккредитиву даёт понять сущность механизма функционирования аккредитивов на практике, в связи с этим необходимо рассмотреть операции, осуществляемые участниками аккредитивных операций. Основные этапы работы с аккредитивом: Рисунок 2. Основные этапы работы с аккредитивом Выставле ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация