Анализ фьючерсных контрактов на 3-летние облигации Москвы на Фондовой бирже

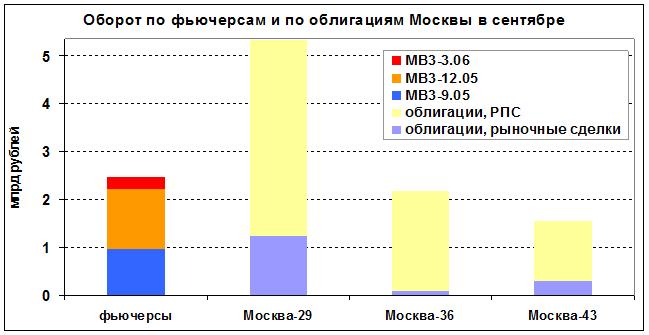

С 1 по 30 сентября оборот по фьючерсам на корзину трехлетних облигаций Москвы на срочном рынке РТС - FORTS составил 227,7 тыс. контрактов или 2,47 млрд рублей в денежном выражении. При этом за период с начала месяца и до окончания срока обращения сентябрьских фьючерсов (с 1 по 16 сентября) большая часть оборота (74,4%) пришлась на эти контракты, тогда как в предыдущие три месяца объем торгов был распределен почти равномерно между контрактами с исполнением в декабре и сентябре. Изменение структуры оборота было связано с активизацией игроков по сентябрьским фьючерсам в преддверии их исполнения, а также со стремлением многих участников закрыть позиции, чтобы не выходить на поставку облигаций. Эта тенденция выразилась также и в снижении суммарного объема открытых позиций - в день исполнения сентябрьских фьючерсов этот показатель составил 87,4 тыс. контрактов и оказался на 33,8% ниже по сравнению с 31 августа (131,9. тыс. контрактов). Однако в оставшиеся 2 недели открытые позиции полностью восстановились и даже выросли на 1,9% по сравнению с концом августа, достигнув 134,5 тыс. контрактов. Во многом это произошло за счет роста интереса к мартовским фьючерсам в последнюю неделю сентября. Рис.2[10]

Рис.2. Оборот по фьючерсам и по облигациям Москвы в сентябре

По объему торгов фьючерсы практически не уступают 3-летним облигациям Москвы, а если учитывать только рыночные сделки с московскими бондами, то производные инструменты даже превосходят по обороту рынок базового актива (2,47 млрд рублей по фьючерсам против 1,63 млрд рублей по всем трем выпускам 3-летних облигаций).

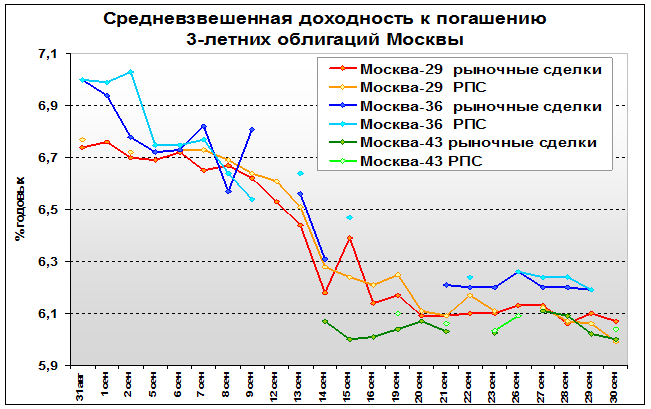

Наблюдавшееся в летние месяцы падение процентных ставок продолжилось и в сентябре. При этом основное снижение пришлось на первые две декады месяца: с 31 августа по 21 сентября средневзвешенная доходность к погашению 29-го и 36-го выпусков облигаций Москвы уменьшилась на 65 б. п. и 79 б. п. до 6,09 и 6,21% годовых соответственно. А в оставшиеся дни наблюдалась консолидация рынка на достигнутых уровнях (см. рис.3) [11].

Рис.3 Средневзвешенная доходность к погашению 3-летних облигаций Москвы

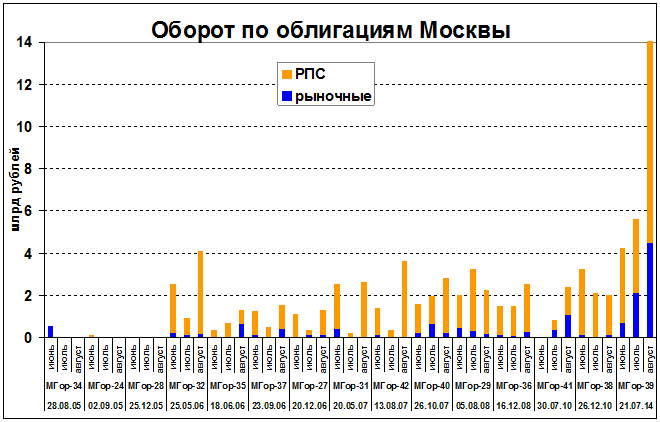

Проведем анализ спот рынка облигаций Москвы. по итогам трех летних месяцев объем торгов по рыночным и переговорным сделкам по всем выпускам облигаций Москвы, обращающимся на ММВБ, составил 81,65 млрд рублей (оборот по рыночным сделкам - 14,75 млрд рублей). При этом наиболее ликвидным был самый длинный - 39-й выпуск с погашением через девять лет. Обороты по нему существенно возросли в августе. В результате на Москву-39 пришлось 29,3% от суммарного объема торгов московскими бондами (по биржевым и внебиржевым сделкам) и 49,4% от рыночного оборота. По облигациям 29-го и 36-го выпусков, являющимся базовым активом для фьючерсов, оборот по рыночным и переговорным сделкам составил 13,05 млрд рублей или 16% от общего объема торгов московскими бондами. Низкой ликвидностью отличались самые короткие выпуски - 34-й, 24-й и 28-й. На эти три эмиссии пришлось чуть более 1% от совокупного оборота по рыночным и переговорным сделкам с облигациями Москвы (см. рис.4[12]).

Рис.4 Оборот по облигациям Москвы

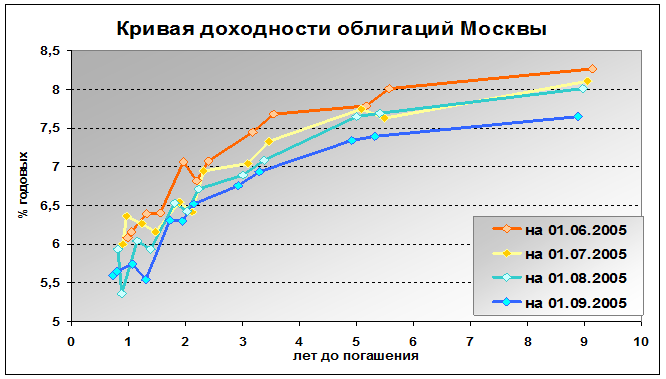

С июня по август наблюдалось сглаживание кривой доходности, в особенности по выпускам с погашением более чем через два года (см. рис.5[13]).

Рис.5 Кривая доходности облигаций Москвы

Отметим только наиболее очевидные тенденции, наблюдавшиеся на протяжении этих трех месяцев. На Рис.6 видны различия в темпах падения YTM трехлетних облигаций (29-й и 36-й выпуски) по сравнению с доходностью пятилетних выпусков (41-й и 38-й) на отдельных временных отрезках.

Кроме того, несмотря на довольно высокую волатильность по коротким эмиссиям, можно отметить вполне устойчивую тенденцию по одному из таких выпусков - начиная с июня и вплоть до середины августа доходность Москвы-32, до погашения которой осталось менее одного года, находилась примерно на одном уровне, а иногда даже повышалась в противовес более длинным выпускам, например трехлетним - 29-му и 36-му. Отмеченные диспропорции можно было заложить в основу нескольких успешных арбитражных стратегий. Например, можно было сыграть на падении доходности трехлетних выпусков при сохранении YTM короткой Москвы-32.

Для этого можно было продать облигации 32-го выпуска, а вместо приобретения какого-либо из трехлетних бондов (29-го или 36-го) можно было купить сентябрьский или декабрьский фьючерс, цены которых привязаны к спот-цене Москвы-29. Использование срочных контрактов вместо базового актива предоставляет дополнительные преимущества, поскольку для открытия позиции по фьючерсу необходимо резервировать лишь 10% от стоимости облигаций: высвободившиеся таким образом средств можно инвестировать в другие активы или инструменты на срок до закрытия фьючерсной позиции и обратного откупа облигаций 32-го выпуска.

Читайте также:

Состояние рынка ипотечного жилищного кредитования по

итогам трех кварталов 2010 года

В первом полугодии 2010 г. рынок ипотечного жилищного кредитования характеризовался следующими параметрами. Увеличением количества кредитных организаций, предоставляющих ИЖК. По состоянию на 1 июля 2010 г. число участников первичного рынка ипотечного жилищного кредитования по сравнению с аналогичны ...

Проблемы развития

рынка факторинговых и форфейтинговых услуг в России

На сегодняшний день, по мнению большинства специалистов, основным фактором, сдерживающим широкую экспансию факторинговых услуг, является недостаточная определенность в законодательной сфере относительно трактовки экономической сущности факторинга и связанных с ним понятий, наличие противоречий в за ...

Расчетно-кассовое обслуживание по системе

«Клиент-Сбербанк»

Система "Клиент-Банк" позволяет клиенту управлять счетами в Банке, не покидая своего офиса в режиме on-line или в режиме off-line, в случае ограниченного доступа в Интернет или его отсутствии с использованием модемного соединения с банком. Система полностью автоматизирует документооборот ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация