Оценка и анализ состава и структуры активов и пассивов банка

Для определения согласования активных и пассивных операций банка необходимо проводить анализ состава и структуры активов и пассивов банка, лежащий в основе всех остальных этапов оценки финансового состояния банка.

Целью данного этапа является выявление общих тенденций и влияния отдельных факторов, влияющих на ресурсный потенциал банка и на совокупные банковские риски.

На основе аналитического баланса проводится общая оценка финансового состояния банка и его изменений за представленный период. Анализ структуры баланса позволяет решить следующие задачи:

§ выделить основные активно-пассивные виды операций (кредиты, депозиты и т.д.) и оценить их значимость в структуре активов и пассивов;

§ выделить собственные и привлеченные ресурсы банка, проследить их динамику по статьям и в целом;

§ выделить доходные и иммобилизованные активы;

Собственные средства банка показывают насколько его владельцы могут управлять и контролировать его деятельность.

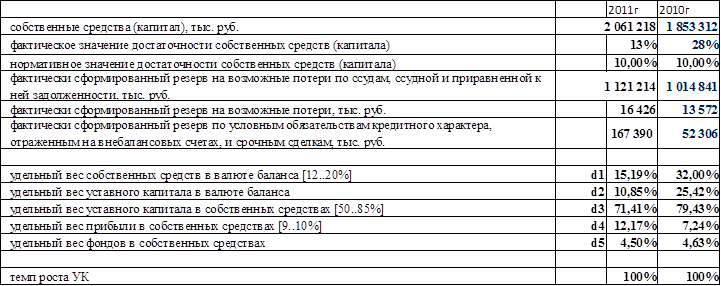

Таблица 1. Показатели, характеризующие собственные средства КО

Расчет:

|

2011г тыс.руб |

2010г тыс.руб |

|

СС = 2 061 218 |

СС = 1 853 312 |

|

УК = 1 472 000 |

УК = 1 472 000 |

|

Валюта баланса = 13 564 913 |

Валюта баланса = 5 790 883 |

|

Прибыль = 250 910 |

Прибыль = 134 267 |

|

Фонды = 92 800 |

Фонды = 85 800 |

Как видно из таблицы величина достаточности капитала превышает минимально установленное нормативное значение.

Значения удельных весов также не выходят за пределы нормы.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. Таким образом, рассмотрение структуры банковских пассивов имеет решающее значение для анализов активов банка, в том числе обеспечения ликвидности баланса банка. В этой связи целесообразно проводить оценку состава и структуры пассивов.

Пассивы представлены в виде двух разделов: собственные и привлеченные средства.

Структура и качество активов в значительной степени определяют ликвидность и платежеспособность банка, а следовательно, его надежность.

От качества банковских активов зависят достаточность капитала и уровень принимаемых кредитных рисков, а от согласованности активов и пассивов по объемам и срокам – уровень принимаемых валютного и процентного рисков.

Активы представлены в виде трех основных разделов:

1) активы, не приносящие доход;

2) активы, приносящие доход;

3) иммобилизационные активы банка.

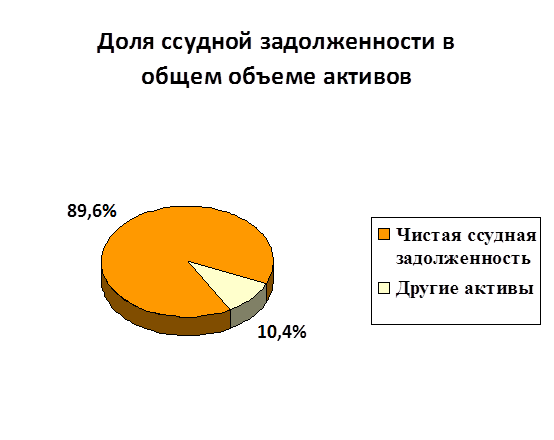

Основную часть активов ТКС Банка представляет чистая ссудная задолженность:

Для оценки изменения объемов тех или иных статей актива или пассива баланса необходимо рассчитать изменение абсолютных величин (абсолютный прирост (снижение)) и относительных показателей (темп роста (снижение)) по всем балансовым статьям в динамике, сравнивая значение этих показателей в данный период с уровнем этого показателя в предшествующем периоде. Валюта баланса ТКС Банка выросла за 2010 год почти на 7,8 млрд. руб.

Читайте также:

Технические резервы

Согласно ст. 30 Закона Украины «О страховании» и Положению о формировании резервов по рисковым видам страхования [2], все страховщики обязаны формировать и вести учет следующих технических резервов по рисковым видам страхования: - резервы премий (резервы незаработанных премий) по договорам страхова ...

Роль и значение финансового анализа

После определения и анализа показателей, характеризующих абсолютный размер и структуру капитала, а также темпы его роста, необходимо установить относительные показатели, характеризующие его достаточность с точки зрения деятельности фирмы или финансовой организации. Такие показатели и их требуемые з ...

Структура кредитного договора, гарантии возвратности кредитов

"Кредитный договор является важнейшим документом, определяющим права и обязанности участников кредитной сделки". В нем содержатся экономическая и юридическая ответственность сторон. Строго определенной формы кредитного договора, рекомендуемой коммерческим банкам Центральным банком РФ, не ...

Главное меню

- Главная

- Банковские услуги

- Государственные ценные бумаги

- Межбанковские расчеты

- Банковская система РФ

- Операции с векселями

- Деятельность коммерческих банков

- Банковская информация